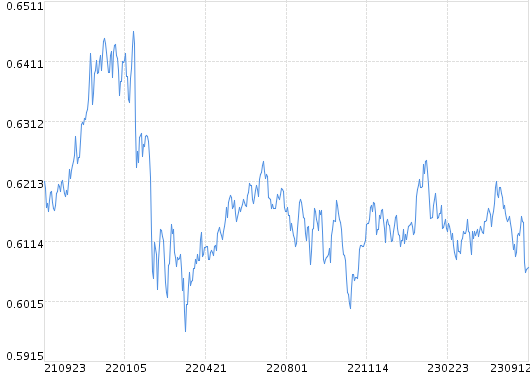

- 行情走势图

- 单位净值

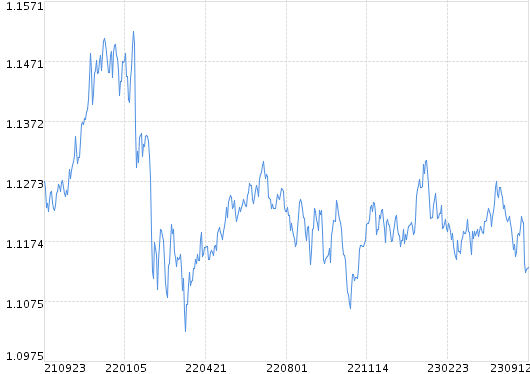

- 累计净值图

- 最近浏览

- 我的基金

| 基金名称 | 单位净值 | 累计净值 | 日增长率 |

- 冯彬

该基金经理

进入主页>>未来一年相对亏损概率--

只有大赚小赔的交易策略才能有效降低未来亏损的风险,未来一年相对亏损概率就是基金管理者按照目前的交易策略未来一年跑输沪深300指数涨幅的概率。

影响力分值为0.0%

最大:0.0%最小:0.0%

搜狐基金经理影响力是一个介于0-100%的数,它表示平均每100个基民关注该基金经理的人数。其数值越大,说明该基金经理的影响力越大。

投资策略

本基金A、B两级虽然分别募集及申购、赎回,但两级资金将融合一起来进行投资管理。

本基金根据对宏观经济、宏观调控政策走向以及各类资产市场风险收益特征及其演变趋势的综合分析、比较,首先采用类属配置策略进行大类资产的配置,在此基础上,再根据对各类资产风险收益特征的进一步分析预测,制定各自策略。

1、类...

[详细]

- 长信利鑫LOF

- 163003

- 单位净值 (2025-07-16)

- 0.6547 (0.05%)

现价

--

--

--

- 成交量--

- 成交额--

- 升贴水值--

- 升贴水率--%

- 基金类型LOF

- 申购状态可申购

- 成立日期2011-06-24

- 到期日期--

- 投资类型债券型

- 赎回状态可赎回

- 基金经理 冯彬 (长信基金管理有限责任公司)

- 盘口

| 委比: | 委差: |

|---|

| 卖⑤ | -- | -- |

| 卖④ | -- | -- |

| 卖③ | -- | -- |

| 卖② | -- | -- |

| 卖① | -- | -- |

| 买① | -- | -- |

| 买② | -- | -- |

| 买③ | -- | -- |

| 买④ | -- | -- |

| 买⑤ | -- | -- |

| 外盘: | 内盘: |

|---|

| 时间 | 成交价 | 成交量 | 状态 |

- 升贴水率涨幅

- 升贴水率跌幅

| 序号 | 基金简称 | 升贴水值 | 升贴水率 | 到期时间 |

| 1 | E金融B | 0.386¥ | 44.68% | 2020-11-06 |

| 2 | 工银蒙能清洁能源REIT | 1.453¥ | 27.23% | -- |

| 3 | 原料ETF | 0.234¥ | 23.53% | 2021-01-15 |

| 4 | 高铁B级 | 0.073¥ | 22.07% | 2020-11-30 |

| 5 | 标普消费ETF | 0.264¥ | 20.97% | -- |

| 6 | 生物B | 0.093¥ | 12.87% | 2020-12-02 |

| 7 | 标普500ETF | 0.177¥ | 10.66% | -- |

| 8 | 高铁B端 | 0.077¥ | 10.52% | 2020-11-04 |

| 9 | 双力A | 0.096¥ | 9.01% | 2015-03-24 |

| 10 | 南方聚利 | 0.081¥ | 7.80% | 2021-06-12 |

- 阶段涨幅

- 定期涨幅

- 涨幅(%)

- 同风格平均(%)

- 沪深300(%)

-

-1.7-1.1-1.2近一月

246/265

-

-1.40.4-5.9近六月

236/267

-

-2.21.0-5.1近一年

229/260

-

-0.32.1-3.5今年以来

169/179

| 时间 | 日涨幅 | 今年以来 | 近三月 | 近半年 | 近一年 | 近两年 |

| 涨幅 | 0.1% | -0.3% | -1.8% | -1.4% | -2.2% | -11.4% |

| 排名 | 24/269 | 169/179 | 236/267 | 236/267 | 229/260 | 212/217 |

- 同风格基金

- 同系基金

- 十大股票持仓

- 五大债券持仓

流通份额

资产配置

行业集中度

- 基金新闻

- 基金公告

- 2018-04-15 电视剧排行榜-搜狐视频

- 2008-12-29 我亲身领略到非洲人的“性生活”-搜狐女人

- 2018-04-16 苏州汽车网_苏州车市,苏州汽车报价-搜狐汽车

- 2013-11-21 全职猎人(2011)-全职猎人(2011)全集(1-148全)- …

- 2018-03-16 长信可转债C(519976) - 行情中心 - 搜狐基金

- 2018-03-29 长信银利精选混合(519997) - 行情中心 - 搜狐基金